近日,国家税务总局发布了《国家税务总局关于修订<中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)>等报表的公告》(国家税务总局公告2020年第12号),对A201020《资产加速折旧、摊销(扣除)优惠明细表》等报表部分数据项及填报说明进行了修订,新报表自2020年7月1日起施行。2020年第二季度及以后季度应该如何申报享受新购设备一次性税前扣除优惠政策?最新季度申报表有哪些变化?如何填报?下面就让我们“一站式”了解一下。

01

相关优惠政策

1

企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

2

自2020年1月1日至2020年12月31日,对疫情防控重点保障物资生产企业为扩大产能新购置的相关设备,允许一次性计入当期成本费用在企业所得税税前扣除。也就是说,疫情防控重点保障物资生产企业为扩大产能新购置的相关设备享受一次性税前扣除优惠政策不受单位价值限制。

3

自2020年1月1日起执行至2024年12月31日,对在海南自由贸易港设立的企业,新购置(含自建、自行开发)固定资产或无形资产,单位价值不超过500万元(含)的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧和摊销。本条所称固定资产,是指除房屋、建筑物以外的固定资产。

以上优惠政策纳税人在月(季)度预缴申报时即可享受,具体采取“自行判别、申报享受、相关资料留存备查”的办理方式,按规定归集和留存备查资料即可。

02

报表主要变化

1.将原《资产加速折旧(扣除)优惠明细表》(A201020)名称调整为《资产加速折旧、摊销(扣除)优惠明细表》(A201020)。

2.增加海南自由贸易港企业资产加速折旧、摊销相关栏次。

3.企业享受单位价值500万元以下(含500万)的设备器具一次性扣除,月(季)度预缴申报时应在《资产加速折旧摊销(扣除)优惠明细表》(A201020)第7行“(一)500万元以下设备器具一次性扣除”填报相关情况。

4.疫情防控重点保障物资生产企业享受单位价值500万元以上扩大产能新购置的设备一次性扣除政策的,应在《资产加速折旧摊销(扣除)优惠明细表》(A201020)第8行“(二)疫情防控重点保障物资生产企业单价500万元以上设备一次性扣除”填报相关情况。

5.对于享受一次性扣除的固定资产、无形资产,“按照税收一般规定计算的折旧\摊销金额”直接填报按照税收一般规定计算的 1个月 的折旧、摊销金额即可。

03

申报表填报案例

案例一

A重点保障物资生产企业2020年2月新购进电子设备一台并于当月投入使用,价值36万元,会计按照2年计提折旧,无残值,第一季度已申报享受一次性扣除优惠政策。该企业2020年5月为扩大产能新购进生产设备一台并于当月投入使用,价值600万元,会计按照5年计提折旧,无残值,拟在二季度享受一次性扣除优惠政策。假设A企业2020年二、三季度未新购其他固定资产且未享受其他加速折旧优惠,资产的初始入账价值与计税基础相同,2020年二季度、三季度分别应如何申报?

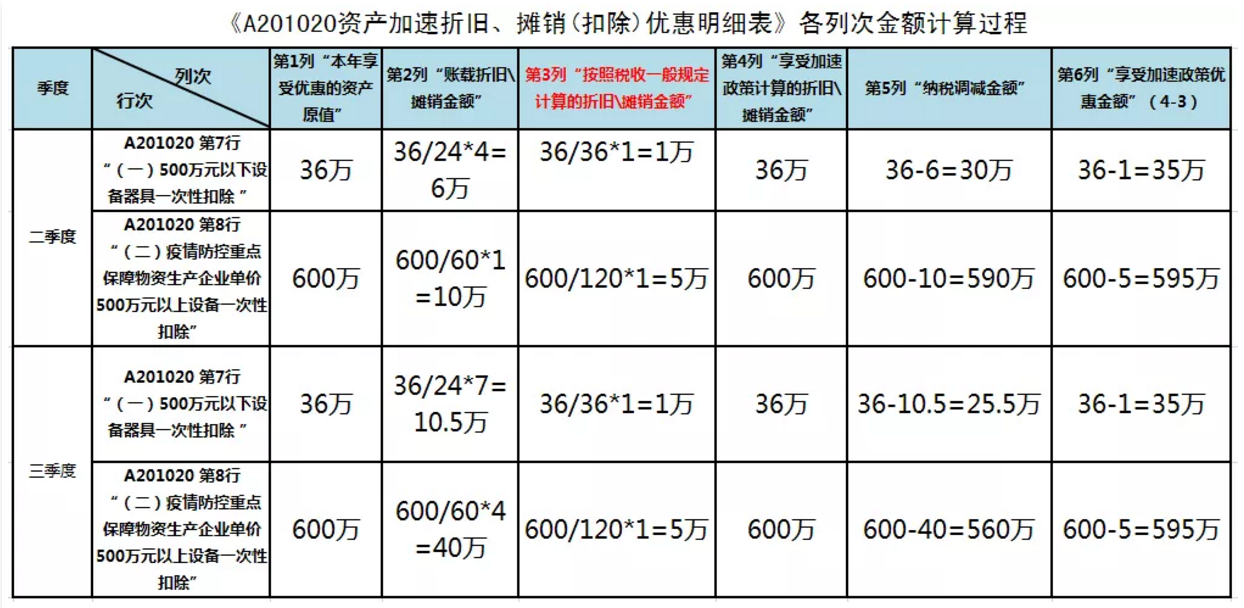

分析计算

税法规定电子设备最低折旧年限为3年,生产设备最低折旧年限为10年。

当月购入并投入使用的固定资产,次月开始计提折旧。

电子设备每个月会计计提的折旧额=36÷2÷12=1.5(万元)

电子设备每个月税收计算的折旧额=36÷3÷12=1(万元)

生产设备每个月会计计提的折旧额=600÷5÷12=10(万元)

生产设备每个月税收计算的折旧额=600÷10÷12=5(万元)

第3列“按照税收一般规定计算的折旧\摊销金额”新修订填报说明:享受一次性扣除的资产,本列填报该资产按照税法一般规定计算的一个月的折旧、摊销金额。

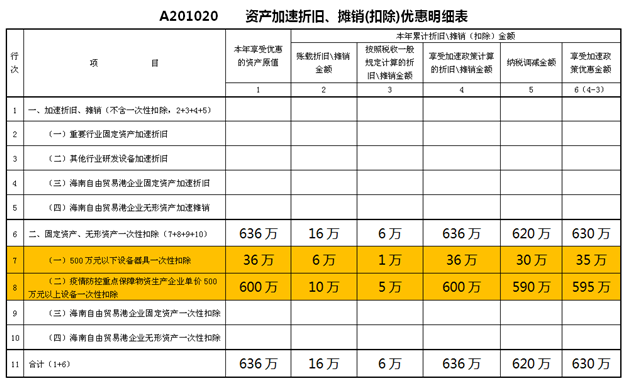

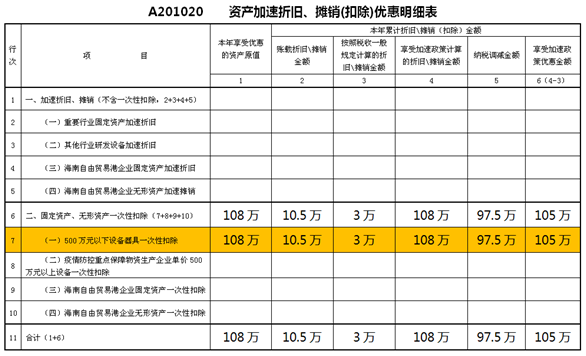

二季度A201020表填写

A201020第11行第5列填写至《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A200000)第7行“减:资产加速折旧、摊销(扣除)调减额(填写A201020)”,下同。

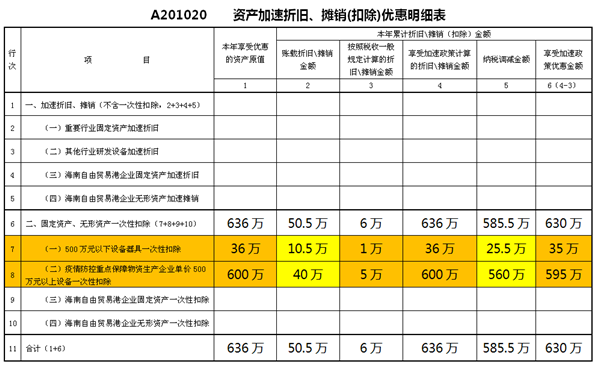

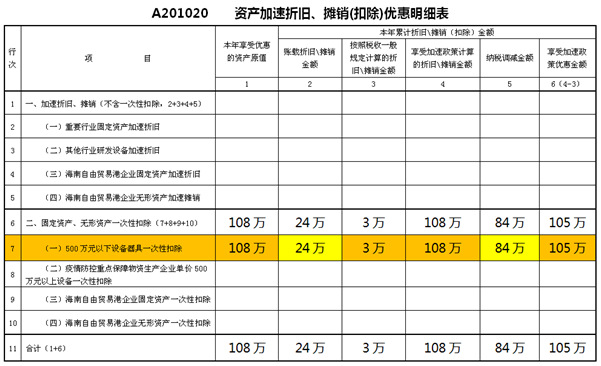

三季度A201020表填写

案例二

B企业(非重点保障物资生产企业)2020年2月新购进电子设备a一台并于当月投入使用,价值48万元,会计按照2年计提折旧,无残值,一季度已申报享受一次性扣除优惠政策。该企业2020年5月新购进电子设备b一台并于当月投入使用,价值60万元,会计按照2年计提折旧,无残值,拟在二季度享受一次性扣除优惠政策。假设B企业2020年二、三季度未新购其他固定资产且未享受其他加速折旧优惠,资产的初始入账价值与计税基础相同,2020年二季度、三季度分别应如何申报?

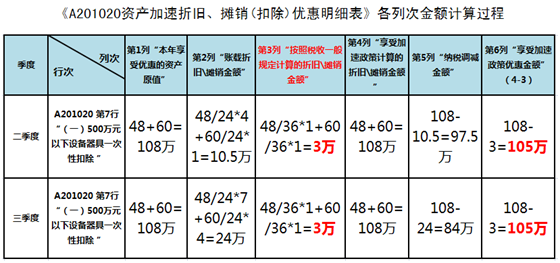

分析计算

税法规定电子设备最低折旧年限为3年。

当月购入并投入使用的固定资产,次月开始计提折旧。

电子设备a每个月会计计提的折旧额=48÷2÷12=2(万元)

电子设备a每个月税收计算的折旧额=48÷3÷12=1.33(万元)

电子设备b每个月会计计提的折旧额=60÷2÷12=2.5(万元)

电子设备b每个月税收计算的折旧额=60÷3÷12=1.67(万元)

二季度A201020表填写

三季度A201020表填写

04

政策依据

1.《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)

2.《国家税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收征收管理事项的公告》(国家税务总局公告2020年第4号)

3.《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018年第46号)

4.《关于发布修订后的〈企业所得税优惠政策事项办理办法〉的公告》(国家税务总局公告2018年23号)

5.《财政部 税务总局关于支持疫情防控保供等税费政策实施期限的公告》(财政部 税务总局公告2020年第28号)

6.《国家税务总局关于修订〈中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)〉等报表的公告》(国家税务总局公告2020年第12号)

7.《财政部 税务总局关于海南自由贸易港企业所得税优惠政策的通知》(财税〔2020〕31号)

关注 · 广州政府网

关注 · 广州政府网